IPO Optimistis Dongkrak Kinerja Saraswanti Indoland Development (SWID)

EmitenNews.com - Manajemen PT Saraswanti Indoland Development (SWID) optimistis kinerja perseroan terdongkrak setelah melantai di Bursa Efek Indonesia (BEI). Tidak hanya penjualan, calon emiten berkode saham SWID itu, yakin torehan laba pada 2023 meningkat seiring perbaikan iklim bisnis properti di Indonesia.

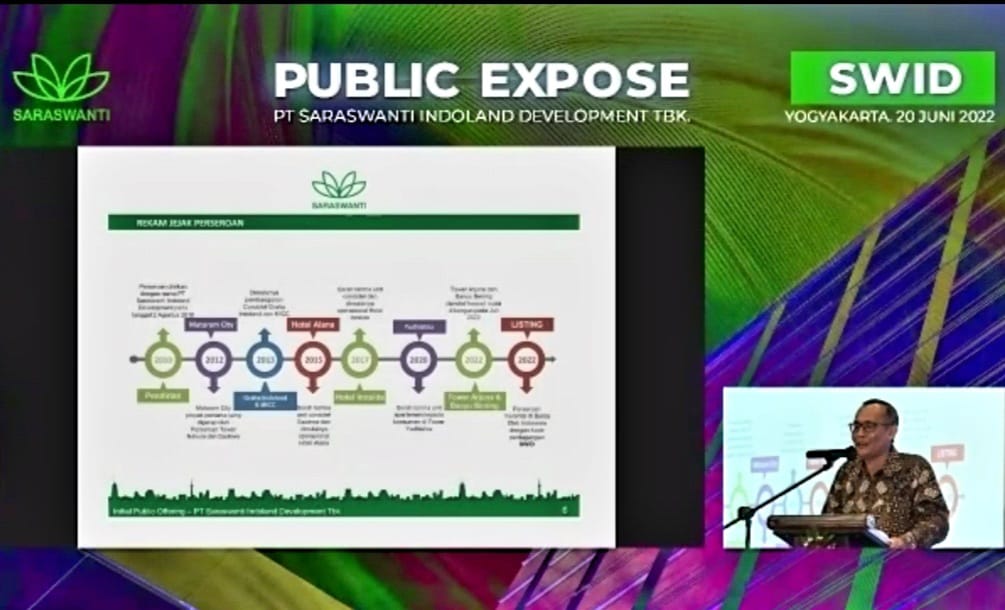

”IPO merupakan milestone menuju level lebih tinggi. Kami optimistis kinerja akan meningkat mulai 2023,” tutur Direktur Utama PT Saraswanti Indoland Development Bogat Agus Riyono, dalam paparan publik daring, Senin (20/6).

Perseroan akan melantai di BEI dengan skema penawaran umum perdana saham alias initial public offering (IPO) dengan melepas sebanyak 340 juta saham atau setara 6,31 persen dari modal ditempatkan dan disetor perseroan setelah IPO. IPO, strategi bertransformasi menjadi perusahaan lebih baik, dan menciptakan nilai tambah bagi perseroan.

Setelah IPO, penjualan perseroan pada 2023 akan tumbuh di atas 15 persen dibanding 2022. Lalu, laba bersih akan melonjak dua kali lipat dari torehan 2022. ”Edemi Covid-19 memberi angin segar bagi bisnis properti. Kegiatan bisnis, dan pariwisata membangkitkan kembali gairah dunia perhotelan,” ucapnya.

Pasca-IPO, perseroan akan mempercepat pelaksanaan empat pilar strategi perusahaan yaitu developing great leaders dan delivering different product and servis (differentiation strategy). Lalu, efficient operations (efficiency strategy) dan diversification strategy. Saat ini, Saraswanti Indoland memiliki, dan mengembangkan mixed use building Mataram City di Kota Yogyakarta.

Pada proyek itu, beroperasi tiga menara. Mencakup satu hotel berkapasitas 264 kamar, dan dua apartemen. Selain itu, tersedia sebuah Convention Center. ”Peningkatan revenue dari recurring income kami genjot dari hotel, antara lain dengan penambahan delapan ruang meeting di The Alana Yogyakarta,” ujar Bogat.

Lalu, perseroan juga memiliki kondotel Innside by Melia dengan kapasitas 242 kamar. Kondotel ini juga dilengkapi dengan ruang pertemuan berkapasitas kisaran 20-300 orang. Selain itu, perseroan akan mengembangkan proyek landed house, Banyu Bening, The Villa Resort terdiri dari 56 unit rumah di atas lahan seluas 9.000 meter persegi di daerah Rawa Pening, Ambarawa, Jawa Tengah.

Saraswanti Indoland akan melepas 340 juta saham atau setara 6,31 persen dari modal ditempatkan dan disetor penuh. Raihan total dana hasil IPO diperkirakan mencapai Rp61,2-68 miliar. Seluruh dana IPO, dan pelaksanaan waran seri I untuk modal kerja. Yaitu untuk biaya pemeliharaan MICC dan hotel, pembelian bahan baku untuk makanan dan minuman, pembelian persediaan hotel, pembayaran tenaga kerja dan utilitas, modal kerja untuk pembayaran kepada pemasok dan kontraktor dalam rangka pembangunan proyek apartemen Arjuna dan Bima serta pembangunan proyek Banyu Bening.

Secara bersamaan, perseroan juga menerbitkan maksimal 340 juta waran seri I setara 6,74 persen dari total jumlah saham ditempatkan, dan disetor penuh. Waran seri I diberikan gratis dengan nama tercatat dalam Daftar Pemegang Saham (DPS) pada tanggal penjatahan. Setiap pemegang satu saham baru berhak memperoleh satu waran seri I. Di mana, setiap 1 waran seri I memberi hak kepada pemegangnya untuk membeli 1 saham baru dari portepel.

Waran seri I mempunyai jangka waktu pelaksanaan 1 tahun. Waran seri I, efek diterbitkan perseroan memberi hak kepada pemegangnya untuk memesan saham biasa atas nama perseroan bernilai nominal Rp20 per saham dengan harga pelaksanaan Rp250. Pada hajatan itu, perseroan menunjuk PT Shinhan Sekuritas Indonesia sebagai penjamin pelaksana emisi efek.

Jadwal masa penawaran awal 17-23 Juni 2022, tanggal efektif 30 Juni 2022, masa penawaran umum 1-5 Juli 2022, tanggal penjatahan 5 Juli 2022, distribusi saham dan Waran Seri I secara elektronik 6 Juli 2022, pencatatan saham dan Waran Seri I 7 Juli 2022, akhir Perdagangan Waran Seri I - Pasar Reguler dan Negosiasi 4 Januari 2024, akhir Perdagangan Waran Seri I - Pasar Tunai 5 Januari 2024, awal Pelaksanaan Waran Seri I 6 Januari 2023, akhir Pelaksanaan Waran Seri I 6 Januari 2024 serta akhir Masa Berlaku Waran Seri I : 6 Januari 2024. (*)

Related News

Tiga Saham Dikunci BEI, Ini Perkiraan Pembukaannya

Jadi Mitra PBSI, BNI Perkuat Langkah Atlet Pelatnas di Panggung Dunia

Komut BATR Hibahkan Saham Rp46,94 Miliar

Dapat Angin Segar, RMKE Berpotensi ke Rp13.100

Harga Diskon, Pengendali FAPA Gulung Saham Rp1,03 Triliun

Saham Melangit 5.078 Persen, Ini Penjelasan RLCO