American Seafoods (ISEA) Resmi Melantai di BEI

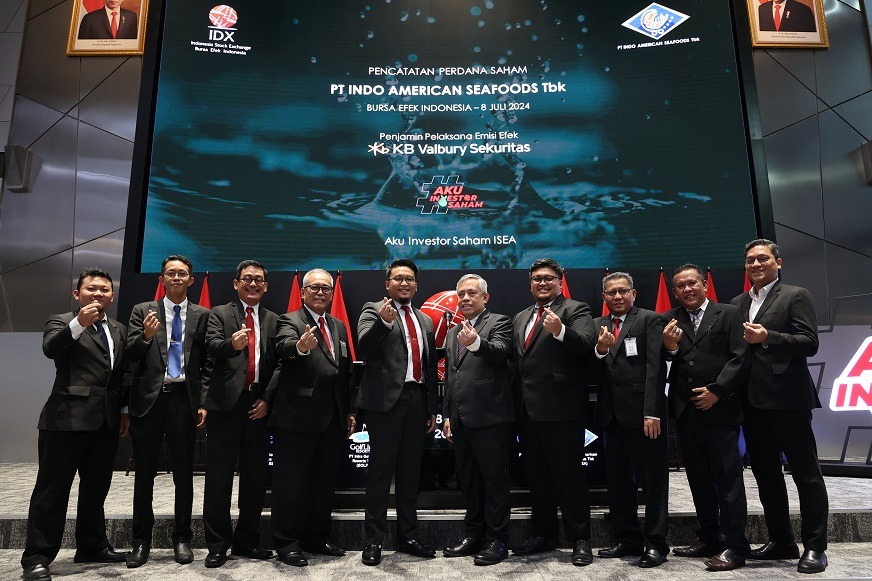

PT Indo American Seafoods Tbk (ISEA) ketika mencatatkan sahamnya di BEI.

EmitenNews.com - Emiten udang beku, PT Indo American Seafoods Tbk (ISEA), resmi melantai di Bursa Efek Indonesia (BEI) pada hari ini, Senin (8/7/2024). Dalam aksi Initial Public Offering (IPO)-nya, ISEA berhasil mencapai kenaikan 16%.

ISEA melepas maksimal 20,86% sahamnya ke publik atau sebanyak 290 juta saham baru. Harga penawaran awal ditetapkan sebesar Rp250 per lembar saham, dengan target penggalangan dana Rp72,5 miliar. Saat pembukaan perdagangan perdananya, ISEA mencatatkan harga di level Rp290, naik 16% dari harga penawaran.

Direktur Utama ISEA, Ibnu Syena Alfitra, menyatakan bahwa Indonesia memiliki peluang besar untuk ekspansi perdagangan produk hasil perikanan di pasar dunia karena potensi hasil perikanan yang melimpah, baik dari perikanan tangkap maupun budidaya.

Selama periode Januari-Juni 2023, ekspor perikanan Indonesia mencapai sekitar USD2,8 miliar, dengan udang sebagai komoditas utama yang diekspor, terutama ke Amerika Serikat (70%) dan Jepang (19%).

Ia menambahkan bahwa budidaya udang dari akuakultur menyumbang 55% dari total produksi udang global, dengan udang Vannamei menyumbang sekitar 80% dari produksi tersebut.

Dari target dana IPO sebesar Rp72,5 miliar, ISEA akan menggunakan seluruhnya untuk modal kerja perseroan dengan rincian sebanyak 90% untuk pembelian bahan baku, 5% untuk biaya penjualan dan pemasaran, 4,85% untuk biaya perawatan dan utilitas, dan 0,15% untuk biaya keperluan kantor.

Related News

Resmi Jadi BUMN, Bank Syariah Indonesia (BRIS) Ambisi Masuk KBMI IV

Safire Lepas 184,9 Juta Saham BIPP, Status Pengendali Masih Aman

Aksi Insider Buy! Komisaris ULTJ Borong 9 Juta Saham

IHSG Terjun Bebas 4,88%, Semua Sektor Rontok Tanpa Ampun

Tender Wajib AMMS Dibuka, Radiant Ruby Pasang Harga Rp156

Direktur BULL Borong 4 Juta Saham, Kepemilikan Naik Jadi 1,92 Persen