Perkuat Layanan Internet, Dian (DSSA) Jajakan Surat Utang Rp7 Triliun

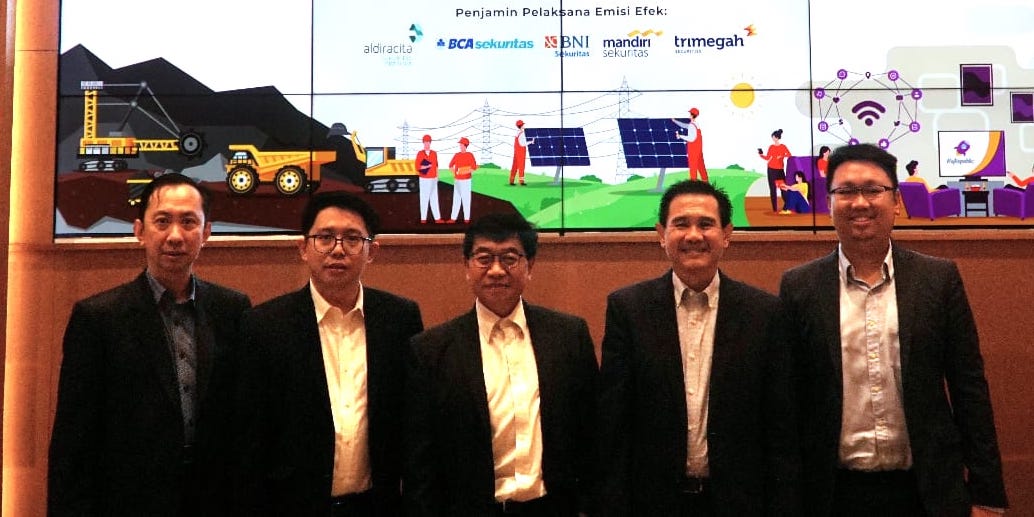

PAPARAN - (Ki-Ka) Hermawan Tarjono Director, Alex Sutanto Director, Handhianto S. Kentjono Director, Lokita Prasetya Vice President Director, dan Daniel Cahya Director Dian Swastatika usai melakukan paparan rencana penerbitan surat utang kepada media. FOTO - ISTIMEWA

EmitenNews.com - Dian Swastatika Sentosa (DSSA) bakal menjajakan Obligasi Berkelanjutan I total senilai Rp4,2 triliun, dan Sukuk Mudharabah Berkelanjutan I total sebesar Rp2,8 triliun. Tahap I, surat utang ditawarkan Rp350 miliar, dan Sukuk Mudharabah Rp150 miliar.

Lokita Prasetya, Wakil Presiden Direktur Dian Swastatika mengemukakan penerbitan surat utang itu, diharap memberi kontribusi signifikan bagi pertumbuhan, dan pengembangan bisnis. ”Penawaran ini salah satu dari beberapa opsi pembiayaan akan memperkuat posisi keuangan ke depan untuk mendukung transformasi menuju bisnis hijau, dan pengembangan bisnis teknologi. Kami yakin penawaran ini mendapat sambutan positif investor,” tutur Lokita.

Dua surat utang itu, mendapat peringkat idAA, dan idAA (sy) dari Pemeringkat Efek Indonesia (Pefindo). Itu terdiri atas seri A dengan bunga atau tingkat bagi hasil setara 7,00-7,50 persen per tahun dan jangka waktu 370 hari. Seri B berbunga atau tingkat bagi hasil setara 7,50-8,50 persen per tahun, dan jangka waktu 3 tahun, dan Seri C berbunga atau tingkat bagi hasil setara 8,25-9,00 persen per tahun, dan jangka waktu 5 tahun. Pembayaran kupon dilakukan secara berkala setiap 3 bulan.

Selanjutnya, dana hasil emisi obligasi setelah dikurangi biaya-biaya, akan dialokasikan 70 persen untuk pengembangan bisnis penyediaan layanan internet, dan multimedia entitas anak, PT Eka Mas Republik. Sementara itu, sisanya akan digunakan untuk modal kerja, dan keperluan korporat umum lainnya. Aksi tersebut telah mendapat persetujuan dari Bursa Efek Indonesia (BEI) pada 6 Februari 2024.

Periode book building dari 19-25 Maret 2024. Masa penawaran umum akan berlangsung 2-5 April 2024. Penjatahan dilaksanakan pada 16 April 2024. Investor dapat melakukan pembayaran pada 17 April 2024. Selanjutnya, distribusi secara elektronik, dan pengembalian dana pemesanan pada 18 April 2024. Pencatatan di BEI pada 19 April 2024.

Bertindak sebagai penjamin pelaksana emisi Aldiracita Sekuritas Indonesia, BCA Sekuritas, BNI Sekuritas, Mandiri Sekuritas, dan Trimegah Sekuritas Indonesia. (*)

Related News

Lego 443,76 Juta Lembar, Pengendali BULL Raup Rp207,68 Miliar

TBIG Lanjutkan Buyback Saham Rp360 Miliar

Kebut Tol Japek II, JSMR Tawarkan Obligasi Rp2,06 Triliun

Beda Nasib Saham CUAN dan BRPT Usai Blusukan Prajogo Pangestu

Bank BNI (BBNI) Rancang Buyback Rp1,5 Triliun

Panggilan RUPSLB PLIN, Bahas Pengurangan Modal dan Penjaminan Aset